炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

今年上半年,券商投行业务收入整体下滑幅度较大。在这轮IPO逆周期调节中,不少中小投行的衰退或是长期性甚至永久性的。目前,华安证券、山西证券、中原证券、东兴证券、华西证券、国元证券等券商的投行分部利润已经连续为负。

其中国元证券的投行业务不仅面临业绩压力,近日公司负责投行业务的总裁助理、原投资银行部总经理王晨已被带走调查。资料显示,国元证券在审的几家IPO项目,都有王晨的签字。并且国联证券多家保荐项目中有王晨、高新、蔡咏等身影或线索 被质疑是否存在“带病闯关”及利益输送。

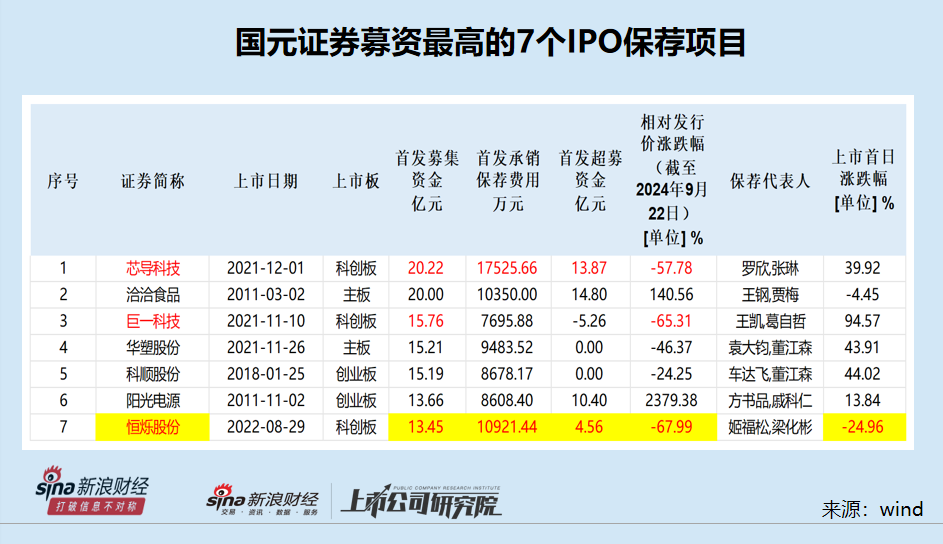

国元证券近三年保荐成功的IPO项目,存在部分超募资金越高、收费越高的项目股价跌幅越大、业绩降幅越大甚至亏损的情况。在高市盈率、高价发行下,上市公司获得巨额募资,原始股东赚得盆满钵满,保荐机构收取巨额承销费用甚至通过提前突击入股、转融通等方式获得暴利,而相关中小投资者却损失惨重。

问题IPO项目浮现神秘关联方身影 高新王晨等前高管或违规入股

近期,国元证券原负责投行业务的总裁助理、投资银行部总经理王晨已被带走调查。在此之前,王晨的“老领导”、国元证券原副总裁高新被调查。据悉,王晨被调查就是因为其与高新一同违规入股了IPO项目。

至于王晨违规入股哪个IPO项目,目前的公开信息并不能给出确定答案,也有可能是在审的IPO项目,也有可能是之前上市的项目或撤回的项目。

国元证券撤回的IPO项目中,2024年4月份撤回的合肥芯谷微电子股份有限公司(下称“芯谷微”)的股东中就有高新的身影。

招股书显示,芯谷微的股东中有嘉兴悦时景和创业投资合伙企业(有限合伙)(下称“嘉兴悦时景和”)、合肥悦时景晖股权投资合伙企业(有限合伙)(下称“悦时景晖”),而嘉兴悦时景和、悦时景晖的股东包括宁波悦时投资合伙企业(有限合伙)(下称“宁波悦时”),宁波悦时的实控人为高新。

除了芯谷微,高新通过旗下基金投资的拟IPO企业还包括上海百英生物科技股份有限公司、合肥恒鑫生活科技股份有限公司、中鼎恒盛气体设备(芜湖)股份有限公司、池州华宇电子科技股份有限公司、南通冠优达磁业股份有限公司等。

在国元证券已保荐上市的IPO项目中,峆一药业也有高新的身影。IPO申报时,高新控制的赣州悦时景明投资合伙企业(有限合伙)(下称“赣州悦时”)持有峆一药业100万股股份,占总股份的3.33%,是峆一药业发行前的第六大股东。由于招股书等公开信息没有披露赣州悦时的入股价格,故无法得知高新通过股权投资浮盈比例。

除了王晨、高新等个人被质疑违规入股,峆一药业现股东中还有国元证券关联方安徽国元创投有限责任公司(下称“安徽国元创投”,现改名为安徽联元创投有限责任公司)。

值得一提的是,安徽国元创投在2011年设立时,安徽国元金融控股集团有限责任公司(下称国元金控)是第一大股东,持股比例为39.13%。目前国元金控的持股比例降至33.33%,深圳市中投投资控股有限公司(下称中投投资)为安徽国元创投第一大股东,持股比例为55.56%。

资料显示,国元金控是安徽省政府控制的投资公司,也是国元证券的控股股东。而中投投资的股东有两个,分别是蔡权(持股99%)、蔡炳育(持股1%)。

值得一提的是,国元证券前董事长蔡咏被媒体报道于2023年初被当地纪检部门带走调查,目前对蔡咏的调查也无公开进展。蔡咏是国元证券元老级人物,1993年加入国元证券前身安徽省国际信托投资公司,2001年参与创立国元证券,历任总裁、董事长,并于2020年1月退休。

试问,安徽国元创投的实际控制人蔡权、蔡炳育是否与蔡咏有关联?

除了峆一药业,在国元证券保荐的其他已上市企业中,也经常出现安徽国元创投的身影,如合肥高科、华业香料等。

华业香料被投资者广泛质疑。2020年9月,华业香料四闯IPO终于成功,募资2.67亿元,国元证券获得2580万元承销保荐费用。

上市当年,华业香料扣非归母净利润为0.23亿元,同比下降44.51%;2021年,华业香料扣非净利润为0.11亿元,同比下降近50%;2023年,华业香料直接转亏。

据华业香料申报材料,安徽国元创投2015年9月17日以2160万元获得了华业香料300万股股权,每股7.2元。2016年6月22日,华业香料首次报送IPO申报稿。

截至2024年上半年年末,安徽国元创投持有的华业香料股份数量为221.53万股,较入股时减持了78.47万股。据投资者统计,安徽国元创投通过减持套现的浮盈比例超过了300%。

在华业香料冲刺IPO的过程中,还发生过小插曲,2017年4月安徽证监局对华业香料当时的两位保代出具了警示函,原因是对发行人关联交易情况的尽职调查不到位,未能充分履行勤勉尽责义务。

很多投资者质疑,为何安徽国元创投能够在国元证券保荐之前,就可以“踩点”入股华业香料?为何华业香料三战三败IPO后,国元证券为何仍要保荐?尤其是两位保代遭罚后,也没有改变国元证券的选择。此外,安徽国元创投为何要引入蔡权、蔡炳育控制的中投投资?

那谁是安徽国元创投投资华业香料的最大受益者?答案是安徽国元创投最大股东蔡权、蔡炳育。而华业香料冲刺IPO期间(2016-2020年),而蔡咏于2012年8月——2020年1月期间任国元证券董事长。

在审项目疑点重重 保荐报告还有王晨签名

截至目前,国元证券在审的IPO保荐项目共有5家(以交易所受理为标准),分别是合肥科拜尔新材料股份有限公司、黄山谷捷股份有限公司(黄山谷捷)、淮南万泰电子股份有限公司、中盐安徽红四方肥业股份有限公司、安徽久易农业股份有限公司(久易股份)。

由于前期被带走调查的王晨是国元证券投行部分负责人,因此这几家在审IPO项目的保荐报告中还有王晨的签名。

此外,国元证券保荐的这几家IPO项目颇受质疑,如黄山谷捷上市前就业绩“变脸”,其在招股书中表示,公司根据实际经营情况和在手订单,测算预计 2024年1—6月营业收入为2.98亿元、较2023年1—6月同比下降13.07%至9.86%;归属于母公司所有者的净利润为5700万元至5900万元,同比下降15.00%至12.02%。

此外,黄山谷捷还存在诸多信披问题,如公司高管履历披露信息与其他公开信息矛盾;上市前分红又募资“补血”等。国元证券在尽调核查过程中,还被交易所指出“对发行人员工持股平台合伙人出资来源核查不充分”。

国元证券在保荐的久易股份在回复交易所问询中还存在漏答的问题,交易所指出久易股份和国元证券“未对前次问询中部分问题所涉及更新后报告期的情况进行完整分析”。

久易股份主营业务为农药原药及制剂的研发、生产和销售,主要产品为丙硫菌唑、环磺酮、烟嘧磺隆和苯磺隆的原药及制剂。久易股份2023年6月过会后的第一个会计年度,即2023年,营收和净利润便双双下滑。

除了业绩问题,久易股份报告期内还存在信披违规、2人死亡2人受伤的安全事故、产能利用率低仍募资扩产、研发费用占比落后同行核心产品依靠外购专利等问题或质疑。

国元证券保荐的已上市项目中也存在诸多质疑,如部分超募资金越高、收费越高的IPO项目股价跌幅越大、业绩降幅越大甚至亏损。

2022年8月29日,恒烁股份在国元证券的保荐下成功登陆科创板。上市当年,恒烁股份实现扣非归母净利润0.04亿元,同比下降97.35%,若不是靠着巨额募资吃利息,恒烁股份差点上市当年就亏损,国元证券也避免了处罚风险,详见《国元证券去年IPO业务保荐失败率超80%,多家高佣金项目上市不久便亏损》等文章。

2023年,恒烁股份直接巨额亏损1.92亿元。而在上市前的2020年和2021年,恒烁股份的扣非归母净利润同比分别增长221%、819%,指数级增长,可上市当年业绩“大变脸”、第二年转亏。

靠着申报IPO前净利润增长十几倍以及较高的发行市盈率,恒烁股份募资13.45亿元,较预期超募4.56亿元,公司及原始股东赚得“盘慢钵满”,国元证券也将1.09亿元承销保荐费用收入囊中。

然而,业绩暴跌利润亏损的恒烁股份,股价一路下跌,截至9月22日股价较发行价跌了68%,高位购买公司股票的投资者苦不堪言。上市首日,恒烁股份股价直接大幅破发25%,高价认购新股的投资者及报价基金公司的基民也是“哑巴吃黄连”。

国元证券保荐的巨一科技,在高发行市盈率的加持下募资15.76亿元。但公司上市两年就亏损,股价在经历了小幅上涨后一路下跌,截至9月22日股价较发行价下跌65%,投资者承受巨额亏损之痛,而国元证券7,695.88万元的佣金收入丝毫不受影响。

国元证券保荐的芯导科技,2021年12月登陆科创板,在高市盈率的助力下募资20.22亿元,超募13.87亿元,是国元证券近13年以来超募资金最多的项目,国元证券也凭借这一单项目获得公司历史上一单IPO项目收费最高的1.75亿元。然而,芯导科技股价在上市首日过后也是跌跌不休,截至9月22日,公司股价较IPO发行价下跌57.78%,接近六成。

连续19个月IPO承销收入为0 投行分部利润连续为负

今年上半年,国元证券投行业务收入为0.62亿元,同比下降39.02%;投行分部利润-0.16亿元,较去年上半年下降401.10%,由盈转亏。事实上,国元证券2023年全年的投行分部利润也为负值,为-0.89亿元。

国元证券表示,今年上半年投行收入下降主要为证券承销业务净收入减少所致。今年上半年,国元证券证券承销业务净收入为0.37亿元,同比下降54.38%。

具体而言,国元证券IPO承销业务收入下滑较大。2023年上半年,国元证券完成1单IPO项目,获得1,204.85万元承销保荐佣金收入。今年上半年,国元证券IPO承销业务“交白卷”。事实上,自去年2月份以来,国元证券已经连续19个月的IPO承销业务收入为0。

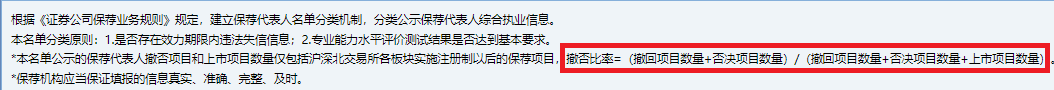

按照中证协“撤否比率=(撤回项目数量+否决项目数量)/(撤回项目数量+否决项目数量+上市项目数量)”的公式计算,国元证券2023年2月至今的IPO项目撤否率为100%,因为上市项目为0。

发表评论